股债怎么配|利率大步迈入“1字头”时代之后,稳健投资该怎么做?

- 生活

- 2024-12-13 17:00:04

- 409

大家好,我们会在‘股债怎么配’这个栏目中为大家解析最新的股市、债市具有深远影响的重大事件,并为大家提供关于后市的观点、股债配置的建议。

------------------------------

最近债市的波动引起了很多投资者的关注。

就在12月2日,10Y国债到期自2002年以来,在22年以来首次跌破了2%,这也引发了很多机构投资者、个人投资者的关注。

今天,我们来为大家分析下,为何这个“2%”如此受关注?这个事件给大家后续投资可能会有什么潜在影响?跌破了2%之后债市可能会怎么走?

为何“2%”如此备受关注?

首先,【10Y国债到期收益率】也就是我们平常所说的“长端国债收益率”。

一般长端收益率越低,说明大家可能相对更加求稳、避免短期波动,在大类资产配置层面更加注重控制风险。那么,为何很多机构投资者都极其关注2%的这个阈值呢?

我们可以从短期和长期视角来解析一下。

数据来源:wind

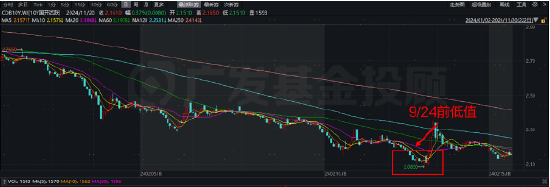

今年以来,10Y国债整体保持下行趋势,而前期的低点恰恰就是9月24日盘中出现的【2.00%】。

从短期技术面的角度来看,这种前期低值一般都是关键点位,一旦突破,有可能会带来持续向下的动量效应。

数据来源:wind、广发基金

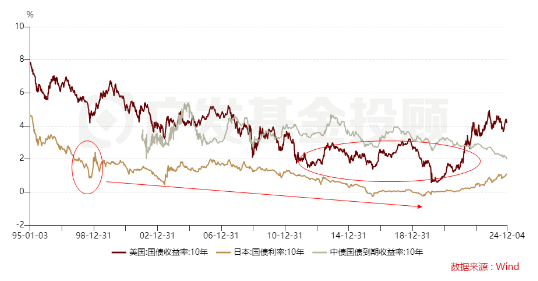

我们拉取近20多年的数据,可以看出,从2002年以来,即使是在08年金融危机、16年股灾、20年疫情爆发这些关键事件发生时,长端利率虽明显下行,但也从未下到2%过。

而这次终于突破2%,可能也反映出了比较宽松的货币环境。

所以,无论是从长期还是从短期,2%这个指标都是十分核心的点位,这也是为什么前天首次突破2%会引起那么多的关注。

为何时隔二十多年再次突破了2%?

12月2日,之所以10Y国债到期收益率能突破2%,其实是几方面推力共同作用的结果:

最近央行投放的资金比较多,因此各个机构手中有较多的流动资金用来买债,需求>供给,所以债券价格因此提升(对应就是债券的到期收益率下降);

目前正处于年末,各类机构可能会提升对于债券类资产的配置(具体逻辑可以看我们这篇《一文读懂年底债市的“日历效应”》);

上周五监管发布了《利率调整兜底条款倡议》,这个政策核心是压降了同业存单的收益率。

因为同存的利率下调了,所以很多机构投资者可能会将资金投到收益率更高的资产,债市就有更多的增量资金,因此不同久期的债券价格都出现了不同程度的上涨。

破2%之后,债市后面可能怎么走?

最近债市大涨,可能很多朋友的债券持仓收益都很不错。不过可能心中也有些许疑问:

债市涨这么厉害,是不是已经有点高了?现在还能再继续加仓吗?收益率破2%之后市场会怎么走?

我们可以从日本和美国的历史情况来大概分析下。

数据来源:wind、广发基金

从日本的情况来看,1997年10年国债收益率首次破2%,随后进行了一段快速反弹后,重新回到2%。

不过从1999年3月份再次突破2%之后,10年期国债收益率开启了长达20年的下行周期,最低曾达到过负利率区间。

美国在2013年时,10Y国债收益率首次跌破2%,后续也多次触达2%。

不过和日本明显不同的是,美国在突破2%之后,在未来的几个月到几年的周期中,利率会出现反弹,在周期的某些区间,会重新回到回到2%以上。

这两个经济体的10Y收益率走出了截然不同的走势,也许你会问,那么我们会和哪个经济体更为类似呢?

从国际地位、经济周期、货币政策等等这些维度来看,相对来说,我们可能和我们的东亚邻居日本更为相似。

但是,客观来说,我们其实和日本也存在诸多区别。目前我们在工业产业链、政府执行力、劳动力生产效率等很多方面,都相比于日本有明显优势,因此,也完全有可能走出和日本、美国都不一样的道路。

短期暴涨,债基是否该止盈了?

伴随着债市暴涨,享受了债基净值上涨的同时,大家可能也会有疑问,涨了这么多,是不是可能要回调了?我是不是该止盈离场了?

我们觉得,如果风险承受能力匹配的话,其实也不用这么急于操作。

从整体政策的角度来说,为了支持经济,货币政策可能长周期会处于一个比较宽松的状态。

债券市场虽然可能会因为股市反弹、资金面收紧而出现一些调整,但是从长周期来看,无风险利率中枢下移是整体大趋势。无风险利率下移,会带动长端国债收益率的下行;收益率的下行,对应的则是债券价格上涨。

总结来说:在风险匹配、可承受一定波动的前提下,长期持有期限匹配的债券基金仍然是稳健投资者可优先考虑的选择。

(本文来自:广发基金投顾团队)

风险提示:广发基金本着勤勉尽责、诚实守信、投资者利益优先的原则开展基金投顾业务,但并不保证各投顾组合一定盈利,也不保证最低收益。投资者参与基金投顾业务,存在本金亏损的风险。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。基金投顾业务项下各投资组合策略的业绩仅代表过往业绩,不预示未来的业绩表现,为其他投资者创造的收益也不构成业务表现的保证。因基金投资顾问业务尚处于试点阶段,存在因基金投顾机构的试点资格被取消不能继续提供服务的风险。投资前请认真阅读投顾协议、策略说明书等法律文件,充分了解投顾业务详情及风险特征,选择适合自身的组合策略,投资须谨慎

发表评论